Сколько экземпляров счет фактуры должно быть?

Счет фактура представляет собой документ, необходимый для принятия сумм НДС к возмещению или вычету. Как правильно заполнить счет-фактуру?

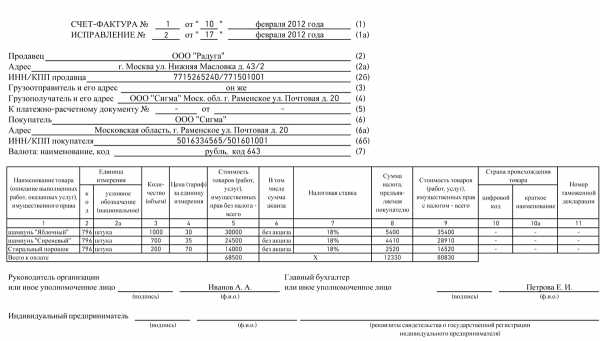

Если счета составлялись с нарушением порядка или же выставлялись неправильными методами, которые прописываются в НК РФ, то они не являются основаниями для принятия сумм налога, которые предъявлялись продавцом покупателю, к возмещению или же вычету. Неправомерно предъявлять какие-либо дополнительные требования к заполнению счетов-фактур, поэтому для того, чтобы не было проблем у заказчиков и покупателей, нужно грамотно и внимательно заполнять все важнейшие реквизиты документов. Все эти реквизиты можно посмотреть в п. 5 и 6 ст. 169 НК РФ.

Если заполнением и подписанием всех счетов-фактур на предприятиях будет заниматься руководитель или бухгалтер, то они не смогут выполнять свои основные обязанности, поэтому данная работ возлагается на уполномоченных лиц, для чего создается специальный приказ.

В этом случае после подписи указывается фамилия и инициалы данного уполномоченного лица. Однако в некоторых случаях в документах указываются и инициалы руководителя фирмы и главного бухгалтера, поскольку это не является нарушением закона.

Правила оформления счета-фактуры

Все подписи на документы должны быть строго оригинальными, а также не разрешается использовать факсимиле. Дополнительно счет-фактура заверяется печатью фирмы, однако данная процедура не относится к обязательным. Однако для многих партнеров и организаций заверенный печатью документ более надежен и вызывает доверие.

Если счет выставляется ИП, то необходимо в обязательном порядке указывать реквизиты свидетельства. Отсутствие в документах таких реквизитов, как реквизиты свидетельства, реквизитов руководителя фирмы и главного бухгалтера, не считается нарушением в оформлении счетов-фактур.

Любая компания может внести дополнительные реквизиты в собственные счета-фактуры. Однако доработанная форма должна быть официально утверждена в специальном приложении к приказу. Важно учесть, что эти изменения не должны изменять последовательности расположения обязательных реквизитов и количества их показателей.

В счетах-фактурах не должно быть различных помарок или же подчисток. Исправления разрешаются, но только особым корректурным способом. Он предполагает, что неправильный текст или число зачеркивается и над зачеркнутым показателем надписывается новый. Зачеркивать нужно только одной чертой, причем таким образом, чтобы можно было прочитать то, что было зачеркнуто. Все исправления должны заверяться руководителем организации и печатью, при этом должна указываться дата, когда были внесены исправления. Причем печать на счете-фактуре не обязательно должна присутствовать, однако заверение с ее помощью обязательно.

Как заполнять счет-фактуру 2013?

В НК РФ прописывается порядок, по которому следует заполнять счета-фактуры. В Постановлении Правительства РФ от 26.12.11 № 1137 существует приложение №1, в котором прописываются основные показатели, которые должны присутствовать в документе и правила его заполнения.

Во время проверок предпринимателей налоговыми органами, проверяющие ищут малейшую возможность отказать в вычете НДС. Это обусловлено тем, что существует довольно много серьёзных пробелов и недочётов относительно того, как грамотно заполнять различные строки и пункты в счетах-фактурах. Чтобы не возникало проблем и конфликтов с проверяющими, нужно тщательно изучить все инструкции и правила заполнения счета-фактуры. Ниже будут даны определенные указания и советы о том, как грамотно заполнить документ, причем все они основаны на важнейших и официальных требованиях закона и на разъяснениях чиновников ИФГС и др.

Как оформить счет-фактуру? Нужно следовать следующим требованиям, предъявляемым к оформлению счетов-фактур:

- Форма бланка.

Должна быть типовой и ее можно посмотреть в приложении № 1к постановлению № 1137.

- Важнейшие реквизиты. В п. 5 ст.

169 НК РФ располагаются обязательные реквизиты документов на реализацию различных товаров, работ или услуг, а также на передачу имущественных прав. В п. 5.1 ст. 169 НК РФ можно посмотреть обязательные реквизиты на аванс.

- Метод заполнения счетов-фактур. Можно оформлять документы на бумажном носителе, причем заполнять его можно с помощью компьютера или вручную, а также смешанным методом. Дополнительно допускается оформление счета-фактуры в электронном виде.

- Дополнительные данные в документе. Счета-фактуры могут содержать различную дополнительную информацию, такую как реквизиты агентских договоров, с помощью которого агент для принципала закупает товары.

- Проверка правильности и достоверности данных счетов-фактур поставщиков. Для принятия НДС к вычету руководитель фирмы должен проверить счета-фактуры поставщиков на достоверность сведений. Для этого нужно запросить у контрагента довольно много различных документов, таких как:

— копия свидетельства о постановке на учет в налоговых органах;

— копии различных лицензий или сертификатов;

— копии приказов, по которым руководитель имеет право подписывать различные документы;

— данные о том, был ли контрагент ранее привлечен к какой-либо ответственности за всевозможные правонарушения.

Обязанность проверять все вышеперечисленные данные о поставщиках лежит именно на покупателях, причем это подтверждают все суды.

Кто может подписывать счета-фактуры?

- Счет-фактура, которая выставлена от имени фирмы и представлена на бумажном носителе, должна подписываться руководителем организации и главным бухгалтером, а также другими лицами, которые должны быть уполномочены специальным приказом или каким-либо другим официальным документом. Если в документы нет подписи руководителя или главного бухгалтера, или же не располагаются их инициалы, то:

- по мнению налоговых органов: покупатель полностью теряет возможность получить вычеты;

- по мнению судебной системы: получить вычеты можно, если поставить все подписи с определенным опозданием, например, в течение проверки. Расшифровка – это не обязательный атрибут счета-фактуры, поэтому ее отсутствие не лишает организацию права на получение вычетов. Также не нужна подпись главного бухгалтера, если его нет в штате компании.

- Правильность подписания счета-фактуры сотрудниками, которые уполномочены выполнять данную работу. Следует прописывать инициалы и фамилию человека, который подписал документ по доверенности, а также можно указать должность. Поля счета-фактуры «Руководитель организации» и «Главный бухгалтер» относятся к обязательным, поэтому их невозможно заменить. Все сведения об уполномоченном лице размещаются именно в них.

- Счет-фактура, составленная на бумаге и выставленная от ИП, должна быть подписана непосредственно самим ИП, причем должны быть указаны все необходимые реквизиты. Если данные реквизиты не указать, то:

- по мнению сотрудников налоговых органов – покупатель не может получить вычеты;

- по мнению суда – право получения вычетов сохраняется.

- Счет-фактура в электронном виде подписывается ЭЦП руководителя или иного уполномоченного лица.

- Применение факсимильных подписей:

- по мнению сотрудников налоговых органов – не допустимо;

- по мнению суда – допустимо.

warmedia.ru

Сколько экземпляров счет фактуры должно быть?

Организация находится на УСН, но ее клиенты просят выставлять им счета-фактуры. Нужно ли выставлять «нулевой» счет-фактуру клиентам, если да, то сколько экземпляров счета-фактуры нужно делать ?

В соответствии со ст. 346.11 НК РФ организации, применяющие упрощенную систему, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации.

Согласно п. 3 ст. 169 НК РФ обязанность выставлять счета-фактуры предусматривается только для плательщиков НДС. В п. 1.2 Методических рекомендаций по НДС (утв.

Как работать с документами: договоры, счета, акты, накладные

Приказом МНС России от 20.12.2000 N БГ-3-03/447) сказано, что организации и предприниматели по тем видам деятельности, по которым они не платят НДС, не должны выписывать покупателям счета-фактуры (выписывают, только когда выступают в роли налоговых агентов).

Поэтому налогоплательщики, находящиеся на «упрощенке», не должны выставлять счета-фактуры при реализации товаров (работ, услуг) своим клиентам (покупателям).

В отношении оформления «нулевого» счета-фактуры отметим следующее.

Оформление счетов-фактур без выделения сумм НДС в соответствии с п. 5 ст. 168 НК РФ предусмотрено только при осуществлении операций по реализации товаров (работ, услуг), освобождаемых от налогообложения (ст. 149 НК РФ), а также при освобождении налогоплательщика согласно ст. 145 НК РФ от исполнения обязанностей налогоплательщика.

Здесь следует отметить, что счет-фактура служит только для того, чтобы принять НДС к вычету. По «нулевому» счету-фактуре покупателю зачесть нечего, поэтому выставленный клиенту «нулевой» счет-фактура, по сути, является для него бесполезным. При этом «упрощенцу» работы прибавится.

Из сказанного следует, что организация, находящаяся на УСН, вправе принять самостоятельное решение об оформлении своим клиентам «нулевых» счетов-фактур (в том числе и о количестве экземпляров). Налоговая ответственность за оформление счетов-фактур в случаях, не предусмотренных Кодексом, не установлена.

И.Горшкова

Подписано в печать

19.12.2005

«Малая бухгалтерия», 2006, N 1

Вернутся в раздел Бухгалтерские консультации

Читалка

Главная → Читалка

Порядок заверения копии счета-фактуры

опубликовано: № 41 (751) — октябрь 2006, добавлено: 18.10.2006

Тематики: НДС

Показано только начало документа. Для просмотра всего текста необходимо оформить подписку на журнал АМБ-Экспресс:

Выяснилось, что в нашей организации отсутствует оригинал счета-фактуры поставщика, датированный 2002 годом. Оригинал необходим, так как счет-фактура отражен в книге покупок за январь 2005 г. (до 2006 года наша организация была на НДС по методу начисления и НДС принимался к вычету при условии «оплата + отгрузка»). К настоящему моменту у организации-поставщика сменились директор и главный бухгалтер (их подписи стоят также на накладной), поэтому попросить у поставщика сделать еще один оригинал невозможно. Поэтому стоит вопрос о дубликате.

Налоговое законодательство не содержит запрета на замену счетов-фактур. Ответьте, пожалуйста, на вопрос: можно ли копию заверить только печатью и подписью руководителя предприятия-поставщика с указанием даты («покупателю допускается использовать копию (дубликат) счета-фактуры, заверенную в установленном порядке» – из письма УМНС по г. Москве от 01.08.2003 г.

Все о счетах-фактурах

№ 24-11/42672), или копии необходимо заверять нотариально? (…их (или нотариально заверенные копии) подшивают в журнал учета полученных счетов-фактур (п. 5 Правил)).

В случае заверения нотариально, можно ли включить расходы на нотариуса в расходы в целях налогового учета? Надо ли будет заполнять дополнительные листы книги покупок в период обнаружения ошибки (НДС по этому счету-фактуре был поставлен к возмещению в январе 2005 г.) или нужно просто приложить счет-фактуру к журналу учета счетов-фактур в том периоде, в котором он был изначально получен?

В соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм НДС к вычету в порядке, предусмотренном главой 21 НК РФ.

В главе 21 НК РФ нет положений, касающихся применения налоговых вычетов на основании копии счета-фактуры.

При этом в письме МНС РФ от 21.05.2001 г. № ВГ-6-03/404 отмечено, что счет-фактура должен быть заверен оригинальными подписями должностных лиц, уполномоченных на то приказом по организации.

Заметим, что на практике суды, как правило, выносят решения в пользу налогоплательщиков, принявших НДС к вычету на основании копий счетов-фактур, тем более что эти копии всегда можно подтвердить оригиналами счетов-фактур, которые находятся у поставщиков (см., например, постановления ФАС Поволжского округа от 07.03.2006 г. № А57-20769/04-28 и ФАС Западно-Сибирского округа от 05.10.2005 г. № Ф04-6965/2005(15491-А67-15)).

Более того, сами налоговики говорят о том, что в случае пропажи или гибели первичных документов руководитель организации должен предпринять меры к восстановлению тех первичных документов, которые подлежат восстановлению и хранению в течение устан…

1atc.ru

Сколько экземпляров счет фактуры должно быть?

Учет расчетов с покупателями в ООО «Стимул-2»

Счет-фактура составляется в двух экземплярах. Первый экземпляр передается покупателю не позднее 10 дней со дня отгрузки товара или получения аванса. Второй остается у организации продувшей этот товар.

ООО «Стимул-2» оформляет счет-фактуру, но не ведет журнал учета выставленных счет-фактур и книгу продаж по формам утвержденным Постановлением Правительства РФ от 02.12.2000г. №914.

Журнал учета выставленных покупателям счетов-фактур, в которых хранятся их вторые экземпляры, учет счет-фактур выставленных покупателям ведется в хронологическом порядке.

Книга продаж, предназначена для регистрации счетов-фактур выставленных при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Счета-фактуры, выданные при реализации товаров (выполнении работ, оказании услуг) организациям и индивидуальным предпринимателям за наличный расчет, подлежат регистрации в книге продаж.

Регистрация счет-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство. При получении денежных средств в виде авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг) ООО «Стимул-2» составляет счет-фактуру.

В случае частичной оплаты за отгруженные товары (выполненные работы, оказанные услуги) при принятии учетной политики для целей налогообложения по мере поступления денежных средств регистрация продавцом счета-фактуры в книге продаж производится на каждую сумму, поступившую в порядке частичной оплаты, с указанием реквизитов счета-фактуры по этим отгруженным товарам (выполненным работам, оказанным услугам) и пометкой по каждой сумме «частичная оплата».

Регистрация счетов-фактур с одинаковыми реквизитами в книге продаж допускается только в случаях поступления средств в порядке частичной оплаты, а также отгрузки товаров (выполнения работ, оказания услуг) под полученную сумму авансовых или иных платежей с соответствующей корректировкой (зачетом) ранее начисленных сумм налога по платежу.

Книга продаж хранится в течение полных 5 лет с даты последней записи.

Допускается ведение книги продаж в электронном виде. В этом случае по истечении налогового периода, но не позднее 20 числа месяца, следующего за истекшим налоговым периодом, книга продаж распечатываются, страницы пронумеровываются, прошнуровываются и скрепляются печатью.

Не подлежат регистрации в книге продаж счета фактуры, имеющие подчистки и помарки. Исправления, внесенные в счета-фактуры, должны быть заверенью подписью руководителя и печатью с указанием даты внесения исправления.

ООО «Стимул-2» обеспечивает себя бланками счетов-фактур самостоятельно.

В ООО «Стимул-2» применяют в основном счет-фактуру и платежное поручение по расчету с покупателями и заказчиками.

Платежное поручение выписывается одновременно в нескольких экземплярах, которые должны быть идентичны. Количество экземпляров, которые необходимо представить в банк, зависит от того, каким образом осуществляется платеж как правило представляются 3 или 4 экземпляра (по одному экземпляру для плательщика, банка плательщика, покупателя, банка покупателя).

Учет расчетов с покупателями в ООО «Стимул-2»

Не какие исправления при заполнении платежного поручения не допускаются.

Перед выпиской платежного поручения ему присваивается порядковый номер, который указывается в соответствующем поле бланка платежного поручения.

В платежном поручении указывается ИНН; наименование и номер счета в кредитной организации, банковский идентификационный код и др. реквизиты.

Первый экземпляр платежного поручения подписывают гл. бухгалтер и руководитель предприятия покупателя.

Все экземпляры заполненного и подписанного платежного поручения представляются в обслуживающий банк.

Последний экземпляр платежного поручения банк возвращает клиенту с отметкой «принято к исполнению» и указанием даты принятия поручения. При этом на данном экземпляре ставится штамп банка и подпись операционного работника, принявшего поручение к исполнению.

Помимо этого к документам по учету расчетов с покупателями и заказчиками можно отнести расчетный чек, заявление на аккредитив, платежное требование.

Аналитический учет по сч.62 в ООО «Стимул-2» ведется по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей – по каждому покупателю или заказчику. Построение аналитического учета обеспечивает получение данных о задолженности, обеспеченной: векселями, срок поступления денежных средств по которым не наступил; векселями дисконтированными (учтенными) в банках; векселями, по которым денежные средства не поступили в срок.

Перейти на страницу: 123

3.2. Счета-фактуры

Кто подпишет счет-фактуру

Неужели из-за простой подписи счет-фактура может быть признан проверяющими недействительным? Оказывается, и такое бывает. Чтобы разобраться в этом вопросе, придется не только изучить письма и рекомендации чиновников из Минфина и налоговой, но и проанализировать арбитражную практику.

Подпись — это непросто

Заявить о своем праве на вычет или на возмещение сумм НДС из бюджета возможно лишь при том условии, что счет-фактура составлен строго по правилам, указанным в ст. 169 Налогового кодекса. Если хотя бы одно из требований, предъявляемых к этому документу, будет нарушено, то вычета налогоплательщик не получит.

Пункт 6 ст. 169 указывает на то, что «счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом по организации или доверенностью». Вроде бы, все просто и ясно — но это лишь на первый взгляд.

На практике можно столкнуться с различными ситуациями, относительно которых законодательство внятных разъяснений не дает. Например, в малом бизнесе зачастую директор выполняет функции главбуха. Сколько раз в этом случае ему надо расписываться в счете-фактуре: один или два? А если руководство временно отсутствует, должен ли сотрудник, уполномоченный подписывать счет-фактуру, указывать в ней свою должность и фамилию? Нет единого мнения и по поводу использования факсимильной подписи директора. Будет ли счет-фактура, подписанный таким образом, признан действительным? Итак, попробуем со всем этим разобраться.

Поставьте два автографа

Рассмотрим вариант, когда директор фирмы является одновременно и ее главбухом. Подобная ситуация не является нарушением действующего законодательства по нескольким причинам. Во-первых, в нем не предусмотрено обязательное наличие в штате должности главного бухгалтера. Во-вторых, Трудовой кодекс не содержит норм, запрещающих начальнику совмещать должности внутри организации. А в-третьих, согласно Закону о бухгалтерском учете «руководители организаций могут в зависимости от объема учетной работы вести бухгалтерский учет лично» (п. 2 ст. 6 Закона от 21 ноября 1996 г. N 129-ФЗ). Такое совмещение должно быть отражено в учетной политике компании либо подтверждено соответствующим приказом по организации.

Обычно чиновники требуют, чтобы в случае, когда директор совмещает две должности, на счете-фактуре стояли две одинаковые подписи: в графе «руководитель организации» и в графе «главный бухгалтер». Отсутствие какой-либо из них может привести к тому, что такой счет-фактура будет признан недействительным (Письмо Минфина России от 29 ноября 2004 г.

Счет фактура сколько экземпляров

N 03-04-11/212). А для того чтобы у проверяющих не возникло «лишних» вопросов, к подобному счету-фактуре целесообразно приложить выписку из учетной политики или копию приказа о совмещении должностей.

Если, к примеру, в выставленном счете-фактуре нет подписи главбуха или вместо нее поставлен прочерк, то для подтверждения права на вычет налога по такому документу, возможно, придется обращаться в суд. Правда, арбитры в этом вопросе обычно встают на сторону налогоплательщика (Постановления ФАС Волго-Вятского округа от 16 января 2007 г. N А31-1856/2006-19, Дальневосточного округа от 9 февраля 2007 г. N Ф03-А51/06-2/4966).

Внимание! Ссылка на законодательство

Приняв к вычету НДС по счету-фактуре, составленному с нарушением порядка, установленного ст. 169 Налогового кодекса, вы рискуете не только потерять вычет. Вам также грозят пени и штраф в размере 20% от неуплаченных сумм налога (ст. 75, п. 1 ст. 122 НК).

Внимание к «закорючкам»

Разберем другую ситуацию: директор уехал в отпуск или командировку, а возможно, просто отлучился по делам или заболел. Кто подпишет счет-фактуру в его отсутствие? Велик соблазн попросту подделать подпись. «Подумаешь, какая-то закорючка! Нарисовали такую же, и нет проблем», — могут рассудить нерадивые сотрудники. Однако такой подход грозит большими неприятностями. Как показывает судебная практика, проверяющие могут провести экспертизу подписей, доказав таким образом, что счет-фактура не соответствует требованиям Налогового кодекса (Постановление ФАС Западно-Сибирского округа от 13 февраля 2006 г. N Ф04-185/2006(19515-А67-25)). Как следствие, право на вычет по такому документу будет утрачено.

Еще один вариант — использовать факсимильную подпись. Гражданский кодекс разрешает использование клише «при совершении сделок с помощью средств механического или иного копирования в случаях и в порядке, предусмотренных законом, иными правовыми актами или соглашением сторон» (п. 2 ст. 160 ГК). Однако нужно учитывать, что «к налоговым и другим финансовым и административным отношениям гражданское законодательство не применяется, если иное не предусмотрено законодательством» (п. 3 ст. 2 ГК). А так как ни налоговое, ни бухгалтерское законодательство «не предусматривает использование факсимильного воспроизведения подписи при оформлении первичных документов и счетов-фактур», то чиновники делают однозначный вывод о неправомерности ее использования (Письмо Минфина России от 26 октября 2005 г. N 03-01-10/8-404, Письмо ФНС России от 14 февраля 2005 г. N 03-1-03/210/11).

Арбитражная практика по этому вопросу весьма разнообразна. Так, в ряде случаев арбитры встают на сторону налоговиков и отказывают в возмещении сумм налога на добавленную стоимость по документам, подписанным с помощью факсимиле (Постановления ФАС Поволжского округа от 3 мая 2007 г. N А57-4249/06, Западно-Сибирского округа от 29 января 2007 г. N Ф04-8449/2006(29482-А46-33)). В то же время существуют постановления суда, согласно которым использование факсимильной подписи в счете-фактуре нельзя квалифицировать как нарушение. В них утверждается, что «факсимильная подпись воспроизводит собственноручную подпись самого лица, принадлежит конкретному физическому лицу, которое можно идентифицировать по выполненной им на документе личной подписи» (Постановления ФАС Уральского округа от 19 апреля 2007 г. N Ф09-2754/07-С2, ФАС Московского округа от 15 мая 2006 г. N КА-А40/2894-06).

Уполномочен подписать

Для того чтобы предоставить кому-либо из сотрудников фирмы полномочия для подписания счетов-фактур вместо руководителя или главного бухгалтера, достаточно издать приказ или составить доверенность. Чтобы исключить придирки налоговиков, копии этих документов лучше передавать покупателям вместе со счетом-фактурой.

Правила, которых надо придерживаться, подписываясь за руководство, подробно объяснены во многих письмах Минфина и ФНС. Так, совсем недавно специалисты финансового ведомства вновь обратили внимание налогоплательщиков на то, что уполномоченные лица должны ставить подпись «в реквизитах счета-фактуры «Руководитель организации» и «Главный бухгалтер», после подписи следует указывать фамилию и инициалы уполномоченных лиц без указания их должностей и реквизитов, выданных им доверенностей» (Письмо Минфина России от 21 января 2008 г. N 03-07-09/06). Вместе с тем чиновники делают оговорку: если должности и реквизиты все же будут написаны, это не является нарушением порядка заполнения счетов-фактур. Вывод напрашивается сам за себя: «кашу маслом не испортишь».

Л.Изотова

printscanner.ru

Сколько экземпляров счетов надо выписывать?

Учет расчетов с покупателями в ООО «Стимул-2»

Счет-фактура составляется в двух экземплярах. Первый экземпляр передается покупателю не позднее 10 дней со дня отгрузки товара или получения аванса. Второй остается у организации продувшей этот товар.

ООО «Стимул-2» оформляет счет-фактуру, но не ведет журнал учета выставленных счет-фактур и книгу продаж по формам утвержденным Постановлением Правительства РФ от 02.12.2000г. №914.

Журнал учета выставленных покупателям счетов-фактур, в которых хранятся их вторые экземпляры, учет счет-фактур выставленных покупателям ведется в хронологическом порядке.

Книга продаж, предназначена для регистрации счетов-фактур выставленных при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Счета-фактуры, выданные при реализации товаров (выполнении работ, оказании услуг) организациям и индивидуальным предпринимателям за наличный расчет, подлежат регистрации в книге продаж.

Регистрация счет-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство. При получении денежных средств в виде авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг) ООО «Стимул-2» составляет счет-фактуру.

В случае частичной оплаты за отгруженные товары (выполненные работы, оказанные услуги) при принятии учетной политики для целей налогообложения по мере поступления денежных средств регистрация продавцом счета-фактуры в книге продаж производится на каждую сумму, поступившую в порядке частичной оплаты, с указанием реквизитов счета-фактуры по этим отгруженным товарам (выполненным работам, оказанным услугам) и пометкой по каждой сумме «частичная оплата».

Регистрация счетов-фактур с одинаковыми реквизитами в книге продаж допускается только в случаях поступления средств в порядке частичной оплаты, а также отгрузки товаров (выполнения работ, оказания услуг) под полученную сумму авансовых или иных платежей с соответствующей корректировкой (зачетом) ранее начисленных сумм налога по платежу.

Книга продаж хранится в течение полных 5 лет с даты последней записи.

Допускается ведение книги продаж в электронном виде. В этом случае по истечении налогового периода, но не позднее 20 числа месяца, следующего за истекшим налоговым периодом, книга продаж распечатываются, страницы пронумеровываются, прошнуровываются и скрепляются печатью.

Не подлежат регистрации в книге продаж счета фактуры, имеющие подчистки и помарки. Исправления, внесенные в счета-фактуры, должны быть заверенью подписью руководителя и печатью с указанием даты внесения исправления.

ООО «Стимул-2» обеспечивает себя бланками счетов-фактур самостоятельно.

В ООО «Стимул-2» применяют в основном счет-фактуру и платежное поручение по расчету с покупателями и заказчиками.

Платежное поручение выписывается одновременно в нескольких экземплярах, которые должны быть идентичны. Количество экземпляров, которые необходимо представить в банк, зависит от того, каким образом осуществляется платеж как правило представляются 3 или 4 экземпляра (по одному экземпляру для плательщика, банка плательщика, покупателя, банка покупателя).

Учет расчетов с покупателями в ООО «Стимул-2»

Не какие исправления при заполнении платежного поручения не допускаются.

Перед выпиской платежного поручения ему присваивается порядковый номер, который указывается в соответствующем поле бланка платежного поручения.

В платежном поручении указывается ИНН; наименование и номер счета в кредитной организации, банковский идентификационный код и др. реквизиты.

Первый экземпляр платежного поручения подписывают гл. бухгалтер и руководитель предприятия покупателя.

Все экземпляры заполненного и подписанного платежного поручения представляются в обслуживающий банк.

Последний экземпляр платежного поручения банк возвращает клиенту с отметкой «принято к исполнению» и указанием даты принятия поручения. При этом на данном экземпляре ставится штамп банка и подпись операционного работника, принявшего поручение к исполнению.

Помимо этого к документам по учету расчетов с покупателями и заказчиками можно отнести расчетный чек, заявление на аккредитив, платежное требование.

Аналитический учет по сч.62 в ООО «Стимул-2» ведется по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей – по каждому покупателю или заказчику. Построение аналитического учета обеспечивает получение данных о задолженности, обеспеченной: векселями, срок поступления денежных средств по которым не наступил; векселями дисконтированными (учтенными) в банках; векселями, по которым денежные средства не поступили в срок.

Перейти на страницу: 123

3.2. Счета-фактуры

Кто подпишет счет-фактуру

Неужели из-за простой подписи счет-фактура может быть признан проверяющими недействительным? Оказывается, и такое бывает. Чтобы разобраться в этом вопросе, придется не только изучить письма и рекомендации чиновников из Минфина и налоговой, но и проанализировать арбитражную практику.

Подпись — это непросто

Заявить о своем праве на вычет или на возмещение сумм НДС из бюджета возможно лишь при том условии, что счет-фактура составлен строго по правилам, указанным в ст. 169 Налогового кодекса. Если хотя бы одно из требований, предъявляемых к этому документу, будет нарушено, то вычета налогоплательщик не получит.

Пункт 6 ст. 169 указывает на то, что «счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом по организации или доверенностью». Вроде бы, все просто и ясно — но это лишь на первый взгляд.

На практике можно столкнуться с различными ситуациями, относительно которых законодательство внятных разъяснений не дает. Например, в малом бизнесе зачастую директор выполняет функции главбуха. Сколько раз в этом случае ему надо расписываться в счете-фактуре: один или два? А если руководство временно отсутствует, должен ли сотрудник, уполномоченный подписывать счет-фактуру, указывать в ней свою должность и фамилию? Нет единого мнения и по поводу использования факсимильной подписи директора. Будет ли счет-фактура, подписанный таким образом, признан действительным? Итак, попробуем со всем этим разобраться.

Поставьте два автографа

Рассмотрим вариант, когда директор фирмы является одновременно и ее главбухом. Подобная ситуация не является нарушением действующего законодательства по нескольким причинам. Во-первых, в нем не предусмотрено обязательное наличие в штате должности главного бухгалтера. Во-вторых, Трудовой кодекс не содержит норм, запрещающих начальнику совмещать должности внутри организации. А в-третьих, согласно Закону о бухгалтерском учете «руководители организаций могут в зависимости от объема учетной работы вести бухгалтерский учет лично» (п. 2 ст. 6 Закона от 21 ноября 1996 г. N 129-ФЗ). Такое совмещение должно быть отражено в учетной политике компании либо подтверждено соответствующим приказом по организации.

Обычно чиновники требуют, чтобы в случае, когда директор совмещает две должности, на счете-фактуре стояли две одинаковые подписи: в графе «руководитель организации» и в графе «главный бухгалтер». Отсутствие какой-либо из них может привести к тому, что такой счет-фактура будет признан недействительным (Письмо Минфина России от 29 ноября 2004 г.

Счет фактура сколько экземпляров

N 03-04-11/212). А для того чтобы у проверяющих не возникло «лишних» вопросов, к подобному счету-фактуре целесообразно приложить выписку из учетной политики или копию приказа о совмещении должностей.

Если, к примеру, в выставленном счете-фактуре нет подписи главбуха или вместо нее поставлен прочерк, то для подтверждения права на вычет налога по такому документу, возможно, придется обращаться в суд. Правда, арбитры в этом вопросе обычно встают на сторону налогоплательщика (Постановления ФАС Волго-Вятского округа от 16 января 2007 г. N А31-1856/2006-19, Дальневосточного округа от 9 февраля 2007 г. N Ф03-А51/06-2/4966).

Внимание! Ссылка на законодательство

Приняв к вычету НДС по счету-фактуре, составленному с нарушением порядка, установленного ст. 169 Налогового кодекса, вы рискуете не только потерять вычет. Вам также грозят пени и штраф в размере 20% от неуплаченных сумм налога (ст. 75, п. 1 ст. 122 НК).

Внимание к «закорючкам»

Разберем другую ситуацию: директор уехал в отпуск или командировку, а возможно, просто отлучился по делам или заболел. Кто подпишет счет-фактуру в его отсутствие? Велик соблазн попросту подделать подпись. «Подумаешь, какая-то закорючка! Нарисовали такую же, и нет проблем», — могут рассудить нерадивые сотрудники. Однако такой подход грозит большими неприятностями.

Когда выставляется счет-фактура

Как показывает судебная практика, проверяющие могут провести экспертизу подписей, доказав таким образом, что счет-фактура не соответствует требованиям Налогового кодекса (Постановление ФАС Западно-Сибирского округа от 13 февраля 2006 г. N Ф04-185/2006(19515-А67-25)). Как следствие, право на вычет по такому документу будет утрачено.

Еще один вариант — использовать факсимильную подпись. Гражданский кодекс разрешает использование клише «при совершении сделок с помощью средств механического или иного копирования в случаях и в порядке, предусмотренных законом, иными правовыми актами или соглашением сторон» (п. 2 ст. 160 ГК). Однако нужно учитывать, что «к налоговым и другим финансовым и административным отношениям гражданское законодательство не применяется, если иное не предусмотрено законодательством» (п. 3 ст. 2 ГК). А так как ни налоговое, ни бухгалтерское законодательство «не предусматривает использование факсимильного воспроизведения подписи при оформлении первичных документов и счетов-фактур», то чиновники делают однозначный вывод о неправомерности ее использования (Письмо Минфина России от 26 октября 2005 г. N 03-01-10/8-404, Письмо ФНС России от 14 февраля 2005 г. N 03-1-03/210/11).

Арбитражная практика по этому вопросу весьма разнообразна. Так, в ряде случаев арбитры встают на сторону налоговиков и отказывают в возмещении сумм налога на добавленную стоимость по документам, подписанным с помощью факсимиле (Постановления ФАС Поволжского округа от 3 мая 2007 г. N А57-4249/06, Западно-Сибирского округа от 29 января 2007 г. N Ф04-8449/2006(29482-А46-33)). В то же время существуют постановления суда, согласно которым использование факсимильной подписи в счете-фактуре нельзя квалифицировать как нарушение. В них утверждается, что «факсимильная подпись воспроизводит собственноручную подпись самого лица, принадлежит конкретному физическому лицу, которое можно идентифицировать по выполненной им на документе личной подписи» (Постановления ФАС Уральского округа от 19 апреля 2007 г. N Ф09-2754/07-С2, ФАС Московского округа от 15 мая 2006 г. N КА-А40/2894-06).

Уполномочен подписать

Для того чтобы предоставить кому-либо из сотрудников фирмы полномочия для подписания счетов-фактур вместо руководителя или главного бухгалтера, достаточно издать приказ или составить доверенность. Чтобы исключить придирки налоговиков, копии этих документов лучше передавать покупателям вместе со счетом-фактурой.

Правила, которых надо придерживаться, подписываясь за руководство, подробно объяснены во многих письмах Минфина и ФНС. Так, совсем недавно специалисты финансового ведомства вновь обратили внимание налогоплательщиков на то, что уполномоченные лица должны ставить подпись «в реквизитах счета-фактуры «Руководитель организации» и «Главный бухгалтер», после подписи следует у

accountingsys.ru

сколько экземпляров счета фактуры необходимо оформить в большинстве случаев

Минфин РФ в своем письме от 21.07.2016 № 03-07-08/42816 приводит порядок выставления счетов-фактур российской фирмой при реализации товаров на экспорт.

Специалисты министерства напоминают, что счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у них совместимых технических средств для приема и обработки таких счетов-фактур.

Кроме того, по действующим правилам заполнения счета-фактуры, в случае составления ее на бумажном носителе первый экземпляр выставляется покупателю, а второй — остается у продавца.

Таким образом, при реализации товаров на экспорт иностранному лицу, не имеющему технических средств и возможностей для приема и обработки электронных счетов-фактур, российской фирме следует составить два экземпляра счета-фактуры на бумаге.

Отправить

на почту

Читайте также

Другие материалы сайта по теме: «Счет-фактура»

письмо Минфина России от 24.11.2016 № 03-07-09/69356

постановление АС ВСО от 08.06.2016 № Ф02-2405/2016

приказ ФНС России от 13.04.2016 № ММВ-7-15/[email protected]

письмо Минфина России от 26.02.2016 № 03-07-09/10933

Ответы на вопросы

Другие интернет-ресурсы

Пока нет комментариев

Это ответ на комментарий (отмена — x )

Мероприятия

Обучение пользователей продуктов 1С

Другие сайты 1С

© ООО «1C», 2000-2017 г.

При использовании материалов гиперссылка на БУХ.1С обязательна.

Редакция БУХ.1С не несет ответственности за мнения и информацию, опубликованную в комментариях к материалам.

Редакция уважает мнение авторов, но не всегда разделяет его.

Войти через аккаунт соцсети:

На указанный в форме e-mail придет запрос на подтверждение регистрации.

Подписка на новости

Отправка статьи на email

Similar articles:

Договор купли-продажи автомобиля, сколько экземпляров заполнять?

Договор купли продажи авто сколько экземпляров

Как определить количество экземпляров платёжного поручения и очерёдность платежа при перечислении страховой премии страховщику

Можно ли вернуть планшет в магазин: особенности, сроки возврата и необходимость экспертизы

Обучение на дому: по необходимости и по желанию. Семейное образование: как организовать обучение ребенка на дому

tradefinances.ru

Счет фактура сколько экземпляров — Бухгалтерские и юридические услуги

Счета-фактуры выданные: хранение вторых экземпляров у продавца

Сейчас все организации пользуются бухгалтерскими программами и любой документ может быть неоднократно распечатан. В связи с этим вопрос, на который конкретно нигде не нашла ответ:

Какое количество счетов-фактур выданных надо выводить на печать при их формировании? — один или два?

Понятно, что один экземпляр отдается покупателю для возмещения НДС. А вообще, нужны ли ещё экземпляры счетов-фактур выданных? Конечно, кто-то скажет, что это личное дело каждого бухгалтера, что мол это прописывается в учетной политики. Но если взять законодательную составляющую формирования счетов-фактур выданных, нужны ли вторые экземпляры этого документа в бухгалтерии организации-продавца?

При этом везде пишется, что Продавец обязан сформировать счет-фактуру и зарегистрировать у себя в Журнале счетов-фактур выданных.

А ДОЛЖЕН ли продавец у себя хранить второй экземпляр с подписями счета-фактуры выданного?

===

Т.е. нужно ли хранить счет-фактуру выданную у организации-продавца в бумажном виде или достаточно только регистрировать в журнале?

===

Хорошо бы получить ответ со ссылкой на какие-нибудь нормативные документы.

Всем спасибо за участие.

http://mvf.klerk.ru/zakon/pp914_260509.htm читаем здесь.

1. Покупатели ведут журнал учета полученных от продавцов оригиналов счетов-фактур, в котором они хранятся, а продавцы ведут журнал учета выставленных покупателям счетов-фактур, в которых хранятся их вторые экземпляры.

6. Журналы учета полученных и выставленных счетов-фактур должны быть прошнурованы, а их страницы пронумерованы.

1.напиши текст вопроса. прочти вопрос.

2.сам понял о чем хотел спросить?тогда жми на кнопку.

6. Первый экземпляр счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

И в порядке ведения журналов «подлежат хранению в хронологическом порядке по мере..»

Последний раз редактировалось Тоня; 30.08.2012 в 14:08.

bp-konsalt.ru

Вопрос: Организация находится на УСН, но ее клиенты просят выставлять им

«Малая бухгалтерия», 2006, N 1Вопрос: Организация находится на УСН, но ее клиенты просят выставлять им счета-фактуры. Нужно ли выставлять «нулевой» счет-фактуру клиентам, если да, то сколько экземпляров счета-фактуры нужно делать (только клиенту или себе тоже)?

Ответ: В соответствии со ст. 346.11 НК РФ организации, применяющие упрощенную систему, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации.

Согласно п. 3 ст. 169 НК РФ обязанность выставлять счета-фактуры предусматривается только для плательщиков НДС. В п. 1.2 Методических рекомендаций по НДС (утв. Приказом МНС России от 20.12.2000 N БГ-3-03/447) сказано, что организации и предприниматели по тем видам деятельности, по которым они не платят НДС, не должны выписывать покупателям счета-фактуры (выписывают, только когда выступают в роли налоговых агентов).

Поэтому налогоплательщики, находящиеся на «упрощенке», не должны выставлять счета-фактуры при реализации товаров (работ, услуг) своим клиентам (покупателям).

В отношении оформления «нулевого» счета-фактуры отметим следующее.

Оформление счетов-фактур без выделения сумм НДС в соответствии с п. 5 ст. 168 НК РФ предусмотрено только при осуществлении операций по реализации товаров (работ, услуг), освобождаемых от налогообложения (ст. 149 НК РФ), а также при освобождении налогоплательщика согласно ст. 145 НК РФ от исполнения обязанностей налогоплательщика.

Таким образом, оформление налогоплательщиками, применяющими УСН, счетов-фактур «без налога (НДС)» Налоговым кодексом не предусмотрено. То же самое можно сказать и о «нулевых» счетах-фактурах, но при этом в Кодексе нет и запретов.

Здесь следует отметить, что счет-фактура служит только для того, чтобы принять НДС к вычету. По «нулевому» счету-фактуре покупателю зачесть нечего, поэтому выставленный клиенту «нулевой» счет-фактура, по сути, является для него бесполезным. При этом «упрощенцу» работы прибавится.

Из сказанного следует, что организация, находящаяся на УСН, вправе принять самостоятельное решение об оформлении своим клиентам «нулевых» счетов-фактур (в том числе и о количестве экземпляров). Налоговая ответственность за оформление счетов-фактур в случаях, не предусмотренных Кодексом, не установлена.

И.Горшкова

Подписано в печать

19.12.2005

www.lawmix.ru